NIEUWS

Verlaagde btw-tarief van 6 procent voor afbraak en heropbouw verlengd tot eind 2023

Het tijdelijk verlaagde btw-tarief van 6% voor afbraak en heropbouw werd verlengd tot 31 december 2023. Dit gebeurde bij KB van 27 maart 2022. Oorspronkelijk liep de maatregel af eind 2022. Het KB welke de verlenging vastlegt, laat de voorwaarden om het verlaagde btw-tarief te genieten, ongewijzigd.

Het KB voert daarnaast een btw-verlaging naar het tarief van 6% in voor de installaties van zonnepanelen, warmtepompen en zonneboilers. De bedoeling is om hiermee de hoge kostprijs van energetische renovaties enigszins te drukken. Deze maatregel is welgekomen, als men weet dat ons land zo’n 2,9 miljoen woningen telt die nood hebben aan een energetische renovatie.

Verlenging verlaagd btw-tarief afbraak en heropbouw

De verlenging tot 31 december 2023 zorgt ervoor dat de maatregel realistisch gezien meer in overeenstemming is met de duurtijd van een project van afbraak en heropbouw. Projecten die nu opgestart worden, zullen hoogstwaarschijnlijk niet afgerond zijn tegen 2022. De verlening biedt aldus zekerheid aan projecten die op vandaag nog in de beginfase zitten.

Het biedt gezinnen en bouwondernemingen bovendien zekerheid en zorgt voor een financiële boost. Concreet wordt volgend cijfervoorbeeld aangehaald: op een project van 350.000 euro (zonder btw), betekent deze maatregel uiteindelijk een besparing van net geen 50.000 euro. (19.800 euro btw in plaats van 69.300 euro bij 21% btw). Vorig jaar werden maar liefst 16.662 aanvragen ingediend voor een verlaagd btw-tarief.

Btw-verlaging zonnepanelen, warmtepompen en zonneboilers

Naast de verlenging van de maatregel van het verlaagde btw-tarief voor afbraak en heropbouw, voorziet het KB ook een verlaging van het btw-tarief voor de installatie van zonnepanelen, warmtepompen en zonneboilers. Concreet zal men vanaf 1 april 2022 tot 31 december 2023 voor deze installaties een tarief van 6% btw betalen.

Op vandaag bestaat dit verlaagde btw-tarief reeds voor woningen ouder dan 10 jaar. De maatregel wordt tijdelijk uitgebreid, zodat ook woningen jonger dan 10 jaar hier gebruik van kunnen maken. Nieuwbouwwoningen en woningen na afbraak en heropbouw zullen thans ook van het verlaagde btw-tarief kunnen genieten voor dergelijke installaties.

Deze maatregelen geven opnieuw zuurstof aan de bouwsector en de woningmarkt. Daarnaast zorg het voor de vernieuwing van het woonpatrimonium, wat op zijn beurt dan weer een positief ecologische impact heeft.

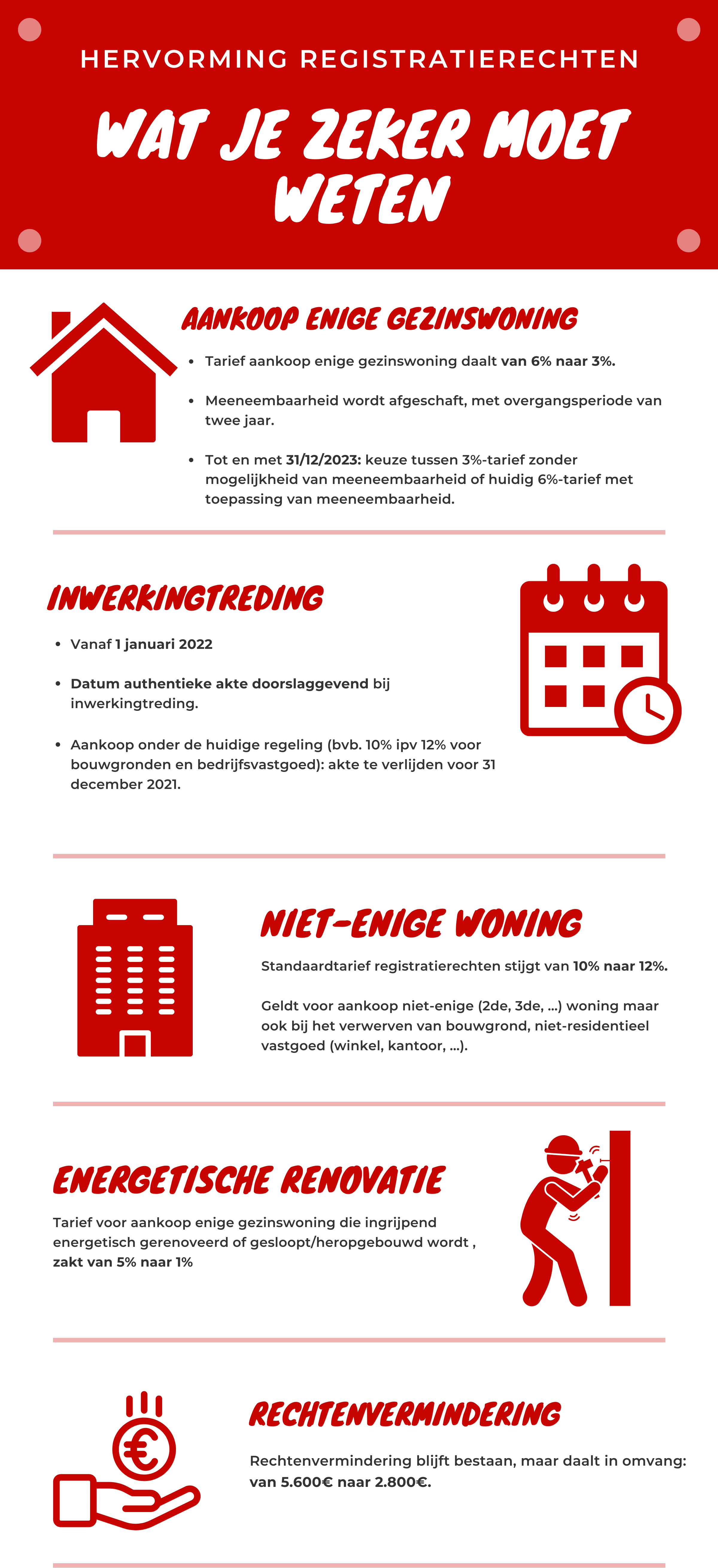

Hervorming registratierechten 2022

Duidelijkheid over de hervorming van registratierechten!

Het kabinet van minister van Financiën Matthias Diependaele heeft bevestigd dat de datum van de authentieke akte zal doorslaggevend zijn. Vanaf wanneer zal de hervorming plaatsvinden? De richtdatum die gecommuniceerd werd is 1 januari 2022.

De registratierechten bij de aankoop van de enige en eigen woning dalen vanaf 1 januari 2022 van 6 procent naar 3 procent. Als het gaat om je tweede, derde, vierde… eigendom zullen de registratierechten 12 procent in plaats van de huidige 10 procent bedragen.

Eerste kopers

Voor de eerste kopers van de enige en eigen gezinswoning is dit goed nieuws. Deze groep heeft baat bij het nieuwe stelsel. Zij zullen immers slechts 3% registratierechten betalen op hun vastgoed aankoop in plaats van 6%. Voor een woning met bijvoorbeeld een aankoopprijs van € 300 000 betaal je vanaf 1 januari 2022 de helft minder aan registratierechten. Respectievelijk € 9000 in plaats van € 18 000.

Kopers van een enige gezinswoning

Ook voor kopers die niet voor de eerste keer een woning kopen, maar hun huidige woning verkopen en een nieuwe enige gezinswoning kopen kan de hervorming interessant zijn. Wel is er een groot nadeel verbonden aan de hervorming. Vanaf 1 januari 2022 vallen ze onder het keuzestelsel: (1) het nieuwe 3%-tarief zonder meeneembaarheid of (2) het huidige 6%-tarief met de meeneembaarheid. Op 1 januari 2024 vervalt het keuzestelsel. In een aantal gevallen zal men daardoor meer registratierechten betalen dan onder de combinatie van het 6%-tarief met de meeneembaarheid het geval zou zijn. Tot en met 31/12/2023 is het daardoor voor doorstromers zorgvuldig rekenen geblazen.

Kopers van een ander typevastgoed

Deze groep is ontvanger van het grootste nadeel. Het is namelijk zo dat elke koper van een ander type vastgoed dan de enige gezinswoning meer zal betalen (12% in plaats van 10%). We hebben het dan over bouwgronden, tweede verblijven, huurwoningen, bedrijfsvastgoed, … en bijvoorbeeld ook de niet-enige gezinswoning.

Wat met reeds getekende onderhandse verkoopovereenkomsten?

Een onderhandse verkoopovereenkomst die voor 1 september 2021 werd ondertekend zal onder het huidige stelsel van registratierechten vallen. Waarom? Als je een onderhandse verkoopovereenkomst hebt ondertekend voor 1 september 2021, dan zal de termijn van vier maanden voor het verlijden van de authentieke akte verlopen zijn voor 1 januari 2022 en betaal je dus registratierechten volgens het huidige stelsel.

6% BTW bij sloop en heropbouw

Waarover gaat het?

Het verlaagd btw-tarief van 6 % voor de afbraak van gebouwen en de heropbouw van woningen wordt uitgebreid tot gans het Belgische grondgebied. Zowel projecten van bouwheren-natuurlijke personen als die van bouwpromotoren komen in aanmerking. Het moet gaan om woningen die gedurende 5 jaar de enige en eigen woning van de bouwheer/koper zijn en die een bewoonbare oppervlakte hebben van maximum 200 m2.

De bewoonbare oppervlakte wordt bepaald door de oppervlakte van alle woonvertrekken (met name de keukens, de woonkamers, de eetkamers, de slaapkamers, de bewoonbare zolder- en kelderruimten, de bureaus en alle andere voor huisvesting bedoelde ruimtes, op voorwaarde dat die ruimtes een minimumoppervlakte hebben van 4 m² en een minimumhoogte boven de vloer van 2 meter) samen te tellen, gemeten vanaf en tot de binnenkanten van de muren. Ook voor de uitoefening van een economische activiteit gebruikte ruimtes worden inbegrepen. Ook woningen die gedurende een periode van 15 jaar ter beschikking worden gesteld aan een sociaal verhuurkantoor komen in aanmerking.

Looptijd van de maatregel: van 1 januari 2021 tot 31 december 2022.

De nieuwe regeling voor afbraak en heropbouw komt bovenop de bestaande regeling voor de 32 centrumsteden. In die centrumsteden kan dan ook van beide regelingen gebruik worden gemaakt tijdens de looptijd van de nieuwe maatregel.

Doel van de maatregel

Deze maatregel moet aan de bouwsector en de belastingplichtigen een belangrijke fiscale stimulans geven door de toekenning van een verlaagd btw-tarief van 6 % voor afbraak en heropbouw van woningen.

Door de coronacrisis lopen de orderboekjes van aannemers leeg en blijven nieuwe opdrachten uit. Die crisis heeft dan ook een grote economische impact op burgers en gezinnen. De nieuwe maatregel maakt het voor hen gemakkelijker om tegen lagere kosten nieuwe woningen te bouwen en te verwerven.

En tenslotte is er de positieve ecologische impact: een deel van het woonpatrimonium zal versneld worden vernieuwd.

Cijfervoorbeeld

Mevrouw en mijnheer Jacobs kopen in de buurt van Tongeren een stuk grond met daarop een oude schuur.

De schuur is in te slechte staat om te vernieuwen en zij beslissen om ze af te breken en op dit kadastraal perceel een eigen woning te bouwen.

De kostprijs van de afbraak is geraamd op 80.000 euro zonder btw.

De bouw van het nieuwe huis is geraamd op 250.000 euro zonder btw.

In het stelsel van toepassing tot 2020 (Tongeren maakte geen deel uit van de 32 steden waarvoor het verlaagde tarief kon worden toegepast) bedroeg het totaal van de verschuldigde btw:

16.800 euro (80.000 x 21 %) + 52.500 euro (250.000 x 21 %) = 69.300 euro.In het stelsel van toepassing in 2021 en 2022 (Tongeren komt in aanmerking voor de toepassing van het verlaagd tarief) zal de verschuldigde btw zijn:

4.800 euro (80.000 x 6 %) + 15.000 euro (250.000 x 6 %) = 19.800 euroDe btw-winst voor de familie Jacobs is dus (69.300 - 19.800 =) 49.500 euro.

Meer informatie leest u in de programmawet (pagina 10) of in de memorie van toelichting (pagina 21).

bron: financien.belgium.be